Acciones con gran potencial tras la mejor semana bursátil del año

A pesar de que las principales bolsas mundiales se recuperaron del crack bursátil de comienzos de mes, un puñado de valores sigue rezagado y presenta un potencial de crecimiento superior al 50%.

- T+

- T-

Las acciones estadounidenses vivieron su mejor semana del año, impulsadas por datos macroeconómicos que demostraron que el riesgo de recesión en la mayor economía del mundo sigue siendo bajo y que no habría inconvenientes para que la Reserva Federal recorte su tasa de interés en 25 puntos base.

El S&P 500 ganó esta semana un 3,8%, un avance que le permite situarse a menos de un 3% de sus máximos históricos del 16 de julio. Por su parte, la bolsa chilena no se quedó atrás, y el S&P IPSA anotó un alza del 2%.

El rally de las bolsas se da luego del reciente mini crack bursátil, cuando a comienzos de agosto el Nasdaq entró en “fase de corrección” y la bolsa japonesa vivió su peor jornada desde 1987, tras desplomarse un 12%.

Como siempre, las turbulencias del mercado vinieron acompañadas de inversionistas que aprovecharon los descuentos. Y vaya que les fue bien.En tan solo una semana, trece firmas del S&P 500 lograron una rentabilidad de dos dígitos.

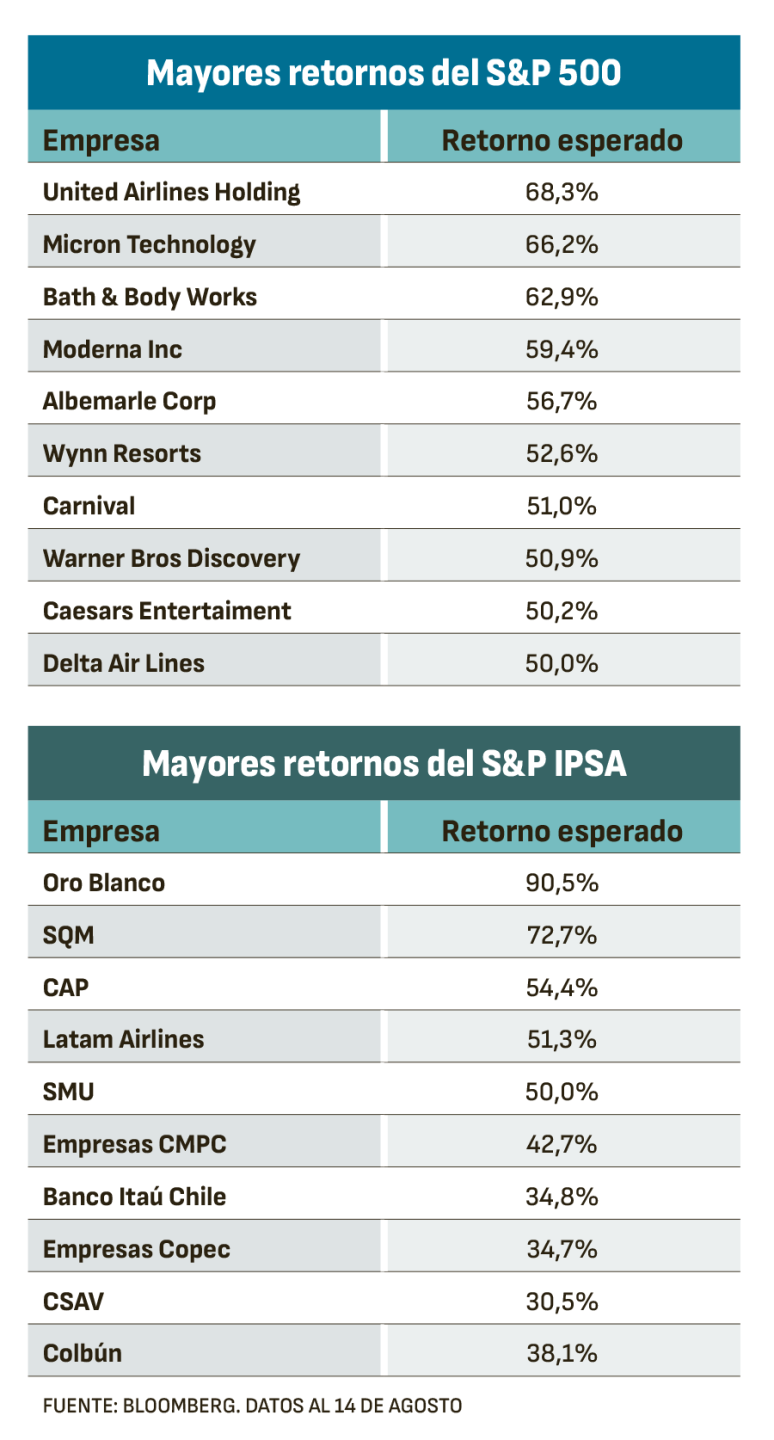

A pesar de la revalorización de las compañías, aún queda un puñado de valores con oportunidades de compra. Según analistas compilados por Bloomberg, hay 11 acciones del S&P 500 y cinco firmas del S&P IPSA con un potencial alcista superior al 50%.

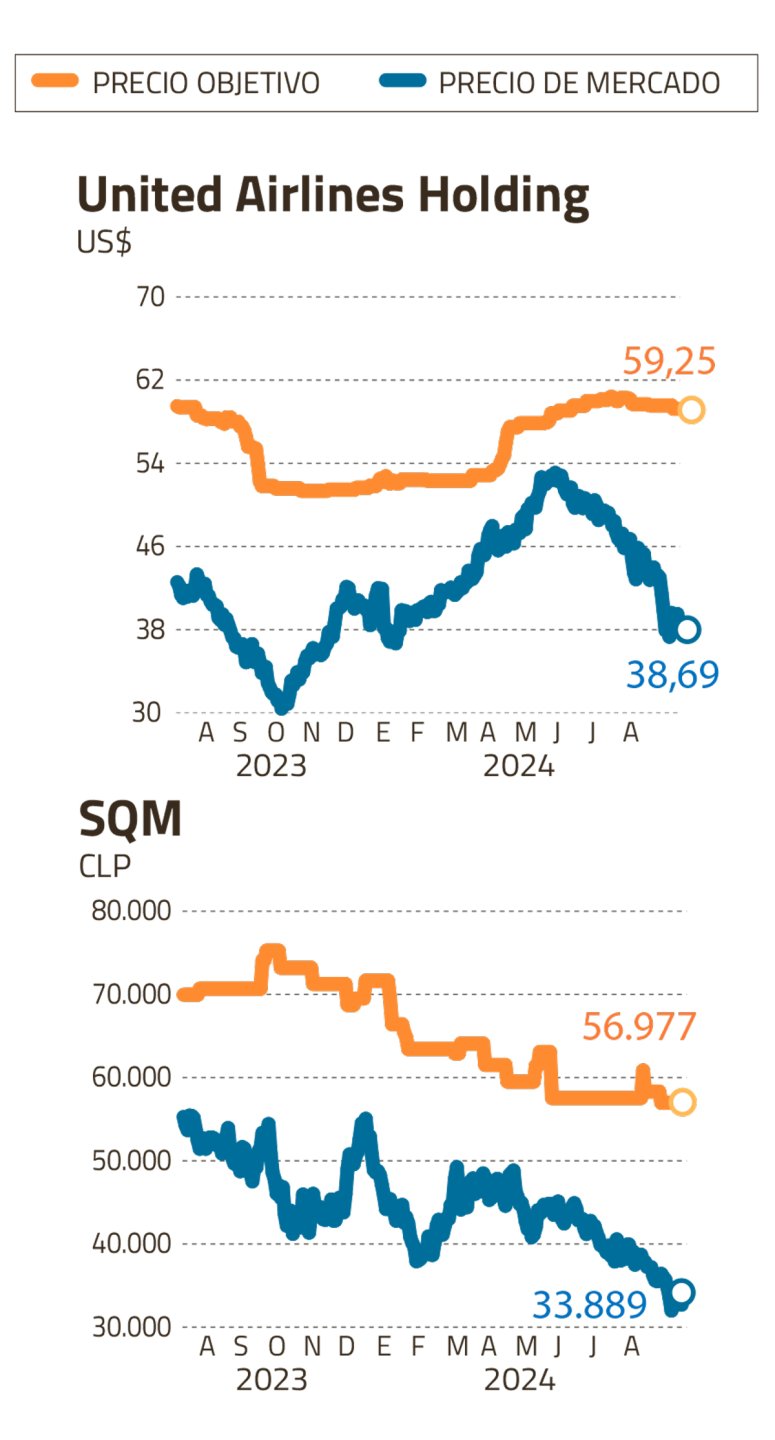

¿Resurgimiento de United Airlines?

Su desempeño durante los últimos cinco años no la acompaña. La cotización de United Airlines Holding ha bajado un 50% desde 2019. Sin embargo, en esos mismos cinco años, la compañía estadounidense dejó atrás los números rojos tras registrar un incremento anual del 13% en sus ingresos.

El reciente repunte de 9% en los últimos diez días se da en medio de la apuesta de Sanders Capital. La gestora de fondos compró, durante la última semana, un 2,6% de participación de la compañía.

Actualmente, United Airlines es la acción del S&P 500 con mayor potencial de crecimiento (68,3%).

En su última entrega de resultados, United sorprendió al mercado al anotar ingresos superiores a los esperados tras aplicar una reducción de costos considerable.

“Los resultados comerciales estuvieron en consonancia con los de su competidor Delta, ya que los ingresos totales aumentaron algo menos del 6% en el trimestre, en relación con una expansión de la capacidad ligeramente superior al 8%”, apuntó un informe de Barclays.

El holding de servicios financieros también proyectó que el plan de reducción de costos de la aerolínea continuará hasta 2025.

JP Morgan también mira con buenos ojos el futuro de la aerolínea. “A pesar de la reciente volatilidad del sector, creemos que está expuesta a impulsos positivos, principalmente por la fuerte demanda de viajes internacionales y productos premium”, señaló a comienzos de agosto.

Al mismo tiempo, el banco estadounidense destacó el aumento de su rentabilidad en comparación con las aerolíneas low cost, proyectando que será una tendencia que se mantendrá.

Más allá de las Magníficas

Uno de los principales debates que generó la reciente caída bursátil fue la concentración del S&P 500 en las "Siete Magníficas", ya que las masivas ventas de las acciones tecnológicas impulsaron el retroceso de la bolsa estadounidense.

Es por eso que los fondos han buscado diversificar sus portafolios, apostando con fuerza por la industria de semiconductores.

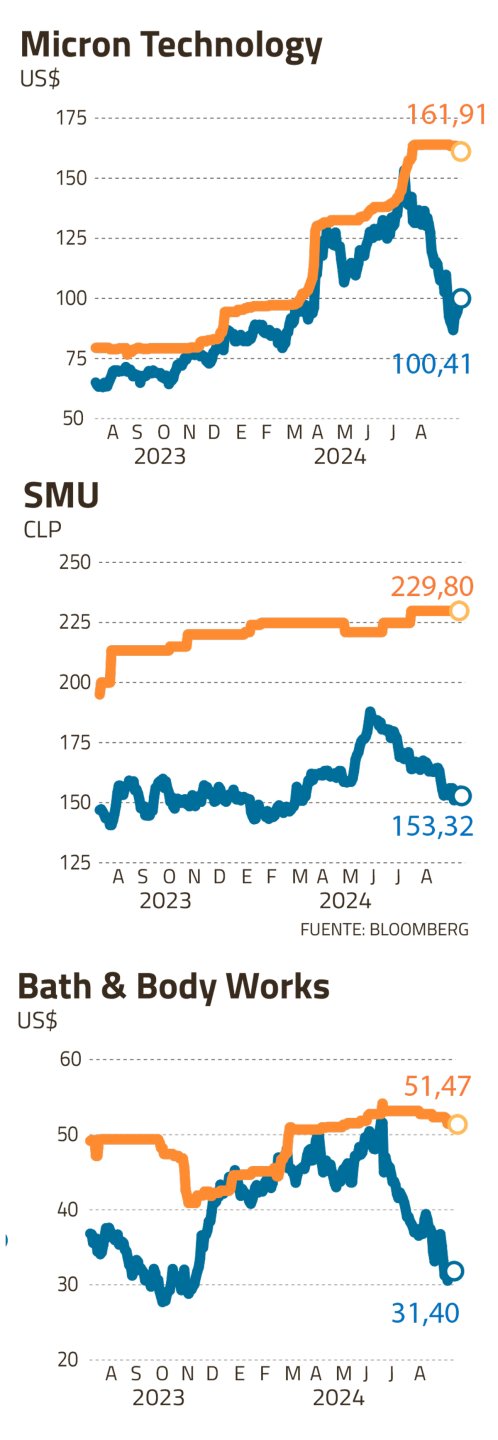

Una de las oportunidades es la multinacional Micron Technology, que llegó a desplomarse un 43% entre junio y julio de este año. Sin embargo, su descontada cotización no pasó desapercibida y, en las últimas seis jornadas, ha sumado un avance superior al 23%.

A pesar de su reciente rally, es la segunda firma con mayor potencial alcista dentro del S&P 500, con una estimación de crecimiento del 66,2%.

“Nuestra tesis de sobreponderar se basa en que la directiva se centrará en mejorar los márgenes en todos los segmentos de negocio, impulsando una mayor rentabilidad. A largo plazo, la creciente diversificación de productos y mercados finales de la empresa debería reducir la volatilidad de ingresos y beneficios”, señaló en su último informe JP Morgan.

Desde Wells Fargo también apuestan por la acción. “Nuestra calificación de sobreponderar refleja un entorno más disciplinado de oferta y demanda (...), el mejor posicionamiento competitivo en los mercados y la mejora continua de componentes y soluciones”, señalaron.

Según estimaciones de JP Morgan, a medida que Micron amplíe su base de clientes, generará miles de millones de dólares de ingresos en 2025, frente a los US$ 500 millones de este año.

“Cautela”

Bath and Body Works es la compañía líder en productos de cuidado personal y fragancias para el hogar, con más de 1.800 tiendas en Norteamérica y 400 franquicias en países de todo el mundo.

A pesar de contar con un potencial alcista del 62,9%, hay varios inversionistas que prefieren tomar distancia de la firma. ¿La razón? Opera en una industria altamente competitiva en los últimos años y con un consumo afectado por la menor disponibilidad de crédito. Sin embargo, también hay factores internos negativos.

“Cautela. Tras las débiles proyecciones del segundo trimestre, esperamos que las cosas empeoren antes de mejorar (...). A pesar de que la valoración ha vuelto a niveles mínimos, seguimos manteniéndonos al margen; creemos que el plan de Bath and Body ya no es razonable,” señaló Barclays.

No todos ven un futuro oscuro para la productora de fragancias. Wells Fargo expresó que “el crecimiento de los ingresos y los márgenes se han visto presionados por la reversión de categoría posterior al Covid-19, pero las nuevas iniciativas de gestión —incluida una colaboración de un año con Netflix— tienen potencial para ser un impulso en los próximos 12 meses o más.”

Débiles perspectivas

Moderna, la firma estadounidense especializada en el descubrimiento y desarrollo de fármacos, también tiene un atractivo potencial de crecimiento del 59,4%. Sin embargo, muchos analistas se mantienen cautelosos.

En el último mes, 14 analistas de Bloomberg han actualizado sus precios objetivos a la baja, mientras que solo uno lo ha subido.

“Hemos mantenido la cautela sobre Moderna porque, a pesar de algunos avances clínicos evidentes, la gestión fiscal deja poco margen para el error, y las perspectivas comerciales para Covid-19, la gripe y el virus sincicial siguen siendo difíciles", indicó recientemente Deutsche Bank. "Esperamos que la acción baje,” agregó.

A pesar de que Moderna superó las estimaciones de ingresos en el segundo trimestre, sus proyecciones de ventas para 2024 han bajado hasta un 25%. “Nos gusta el potencial de la plataforma a largo plazo, pero creemos que la relación riesgo/beneficio a corto y medio plazo es desfavorable en los niveles actuales,” apuntó Needham Bank.

Caso IPSA

SQM es un papel imperdible en las carteras recomendadas de las corredoras del país. Sin embargo, también ha sido el lastre de los portafolios tras registrar una caída en su precio superior al 35% en los últimos doce meses.

La principal causa es la baja del precio del litio, que actualmente se sitúa por debajo del costo de explotación del mercado. Un 17% de la oferta mundial está explotando litio a pérdida, según un informe de BCI Corredores de Bolsa.

Frente a esta realidad, los analistas creen que el precio del commodity no está en un nivel de "equilibrio".

“Proyectamos que el precio internacional del litio aumentará progresivamente desde los niveles actuales (...). Así, prevemos que los resultados de SQM irán mejorando secuencialmente durante 2024 y 2025”, estimaron desde la corredora.

La matriz de los supermercados Unimarc, SMU, también presenta un atractivo potencial de retorno del 50%. Sin embargo, éste se debe más a una caída en el precio de su acción, mientras que los precios objetivos de los analistas no han variado. En agosto, ninguna corredora de bolsa la consideró dentro de su cartera recomendada.

Otras acciones locales que destacan los analistas de Bloomberg son Oro Blanco, Cap y Latam, las cuales anotan potenciales rentabilidades superiores al 50%.